吾妻、大日常の惑星

12月2日、世界最大の資産運用会社であるブラックロックが2026年の投資見通し報告書を発表しました。 レポートには、暗号化されたお金市場への直接的な接続があまりありません(18ページ上のPDFの1ページのみが、安定化通貨を意味します)、&ldquao; グローバル・ガバナンス・ロードクーの王; Beletは、彼のレポートで、現在の状況とグローバル経済が配置されている変数を概説しました。暗号化された通貨市場がメインストリーム金融市場と密接にリンクされるか、または市場コンテキストでマクロ変更のためのいくつかのガイダンスで、おそらく新しい戦略を提示しました。さらに、Beletは、新規の構成をユーザーに提供しました。

レポート全体が長くなり、デイリー・デイリー・デイリー・プラネットは、ベレットを概説するこの2026の運用秘密を合理化しようとします。

“スーパーパワー” 世界を再構築する

Beledは、今日の世界が地政学の断片、金融システムの進化によって駆動される構造的変化の期間を経ていると述べた(Odaily note:これは主に安定化の通貨、エネルギー変換、等及びldquo;スーパーパワー”メガフォース;これらの最も驚くべきことは間違いなく人工知能です(AI)———&mdash AI)、および資本金を移動し、計画的な規模と変化する。

現在の市場構造下では、投資家は、ポストマーケット&mdashの方向性を判断することを避けることは困難である;—これは、絶対的なニュートラル性がなく、さらには広範なインデックス投資がニュートラルな選択肢ではないことを意味します。

リード力: ツイート

今、AIは、今年米国株式を運転する優勢なスーパーパワーです。 近年、AIの泡が形成され、マダッシュであるかどうか、投資家はますます懸念が高まっています。そしてマダッシュ。Shillerは、米国の株式評価がインターネットバブルのピークレベルと1929年の大きな抑圧に達したことを示すデータショーを獲得しました。

歴史上、市場バブルは、いくつかの主要な移行期間に出現し、この時期に繰り返されることがありますが、バブルはしばしば彼らが離れて壊れるときだけ明確な兆候を示しています。 BeletはAI投資の規模の質問に、潜在的なリターン&mdashの倍率を集中する理由です。これはAI技術の革命の背後にある主要なスレッドであり、このレポートが望むコア質問です。

そこで、AIテーマは米国株式市場の主要運転力を維持し、代理店がリスク設定を主張すると主張したが、現在の市場環境は積極的な投資に対するより大きな要求を置きました。 この段階でAI競争の勝者やAIゲインが普及し始めている将来の機会の捕捉であるかどうか、イニシアチブの選択は重要です。

市場コアの質問: “ 事前説明” “ バックアップゲイン” マッチ

現時点では、市場投資家のコア質問は、AIとその潜在的な収入に関する膨大な資本支出の大きさを評価する方法です

AI開発は、コンピューティング、データセンター、エネルギーインフラの分野における事前投資を必要としますが、これらの投資に対する最終リターンは遅延しています。 資本支出と最終的な利益の間の時間遅れは、資金調達障壁を横断するために借金を使用するためにAIビルダーを促しました。 最終的な利益を達成するためにそのような分配器が必要であるが、それはまた別の投資の気候及びmdashを作成します;mdash;中心の特徴は下記のものを含んでいます:

- 高いレバレッジ:公共および民間市場でのクレジットの分配を大幅に増加させる

- 資本コストを削減: 大きい借り換えは金利を押します

- (A) 機会に焦点を当てる:AIが経済全体に普及するまで、市場は科学と技術分野に非常に集中し続けています

- 積極的な投資スペースの増加: 科学や技術以外の産業に実際に普及する収益が著しく増加すると、積極的な経営と株式選択のためのスペースが大幅に増加します。

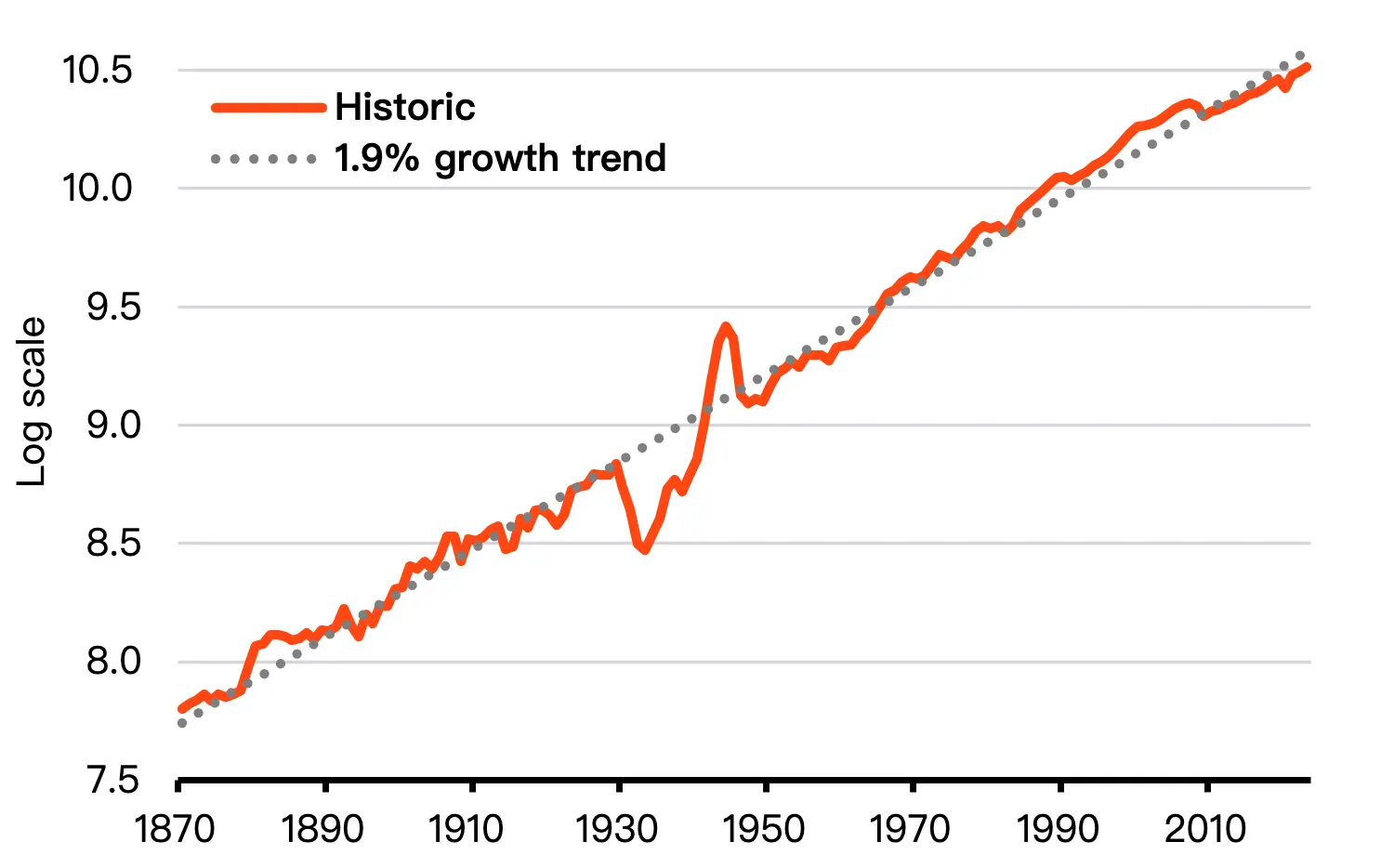

所得との支出のマッチングの質問は、決定的ではありません。 ベリードは、アメリカの経済成長が1セントトレンド当たりの長期2を破るかどうかに最終的な答えが依存していると信じています。

Beletは、AIに費やす資本が2026年に経済成長をサポートし続け、今年は米国の成長への投資の貢献は3回の歴史平均であると期待しています。 この“ 重大資本” モデルの成長のダイナミクスは、労働市場が冷え続ける場合でも、経済成長が弾力性を維持することができます。

しかし、長期2%の傾向を過ぎた米国の経済をプッシュするのに十分ですか? 過去150年とマダッシュの大きな革新。スチームエンジン、電気、デジタル革命の&mdashを含む。—この画期的な達成に失敗しました。 しかし、AIは初めて実現できる可能性があります。 そのため、AIはイノベーションだけでなく、他のイノベーションを加速する可能性もあります。 タスクを自動化し、自己学習と反復的な改善を通じて、創造性と科学的な進歩を加速することができます。

3つのコアテーマ

マイクロマクロ

AIにおけるインフラ整備は現在、マクロレベルのインパクトを持たせるのに十分な支出が少ない企業によって支配されています。 今後AIによって生成された全体的な収益は、この支出を支持するかもしれませんが、主要なテクノロジー企業が受け取るのは明らかではありません。

BELETは、AIテーマ(強力な利益期待に裏付けられた)で、リスク設定を維持し、エクイティと一致します。 個々の企業が投資を完全に回復できない場合でも、積極的な投資のための現在のタイミングを考慮しながら、全体的な資本支出はリターンをもたらすと期待されます。

レバレッジアップ

AIとldquoを交差させるには、長期的な金融サポートが必要です。事前投資と&rdquoのリターン。レバレッジは避けられない。 このプロセスは、大規模な技術会社による最近の大規模な債務支払いによって実証されたものとして始まりました。

Beletは、企業が引き続きオープンでプライベートなクレジット市場を大規模に利用することを期待しています。 公共部門および民間部門の融資の拡大は引き続き金利の上昇圧力を置くことができます。 債務サービスの高コストは、我々は、保険料(つまり、投資家が長期債券を保持するために必要な補償)が上昇し、リターンの率をプッシュすると信じている理由の1つです。 これにより、米国国債の低コスト化が進んでいます。

多様化の故障

&ldquoの名前で作られたポートフォリオの決定; 多様化 & rdquo; 現在市場を運転する少数の力を回避するために、これまで以上に積極的になっています。 Beletの分析では、米国の株式市場リターンの拡大したシェアは、値や運動量などの一般的なドライバを削除した後、単一の一般的なドライバーを反映していることを示しています。 市場濃度が増加し、幅が狭い。 米国やAIへのリスク暴露を広めることを試みる。他の地域へのシフトや体重の指標など、本質的には、これまで以上に積極的な意思決定を構成している。

BELET のビューでは、真正な多様化は、幅広いアセットや地域的な視点から、より正確で柔軟な構成とシナリオを横断できるテーマへのシフトを意味します。 ポートフォリオは明確な計画Bを必要とし、すぐに動く準備ができています。 この環境では、投資家はリスクの盲目な広がりを減らし、リスクの意識的な仮定に大きな重点を置く必要があります。

安定化通貨のビュー

現在、グローバル経済と金融市場を再構築しているスーパーパワー&rdquao、ベレは5つの方向を強調しました。 AI、地政学、金融システム、民間融資、エネルギーインフラ。

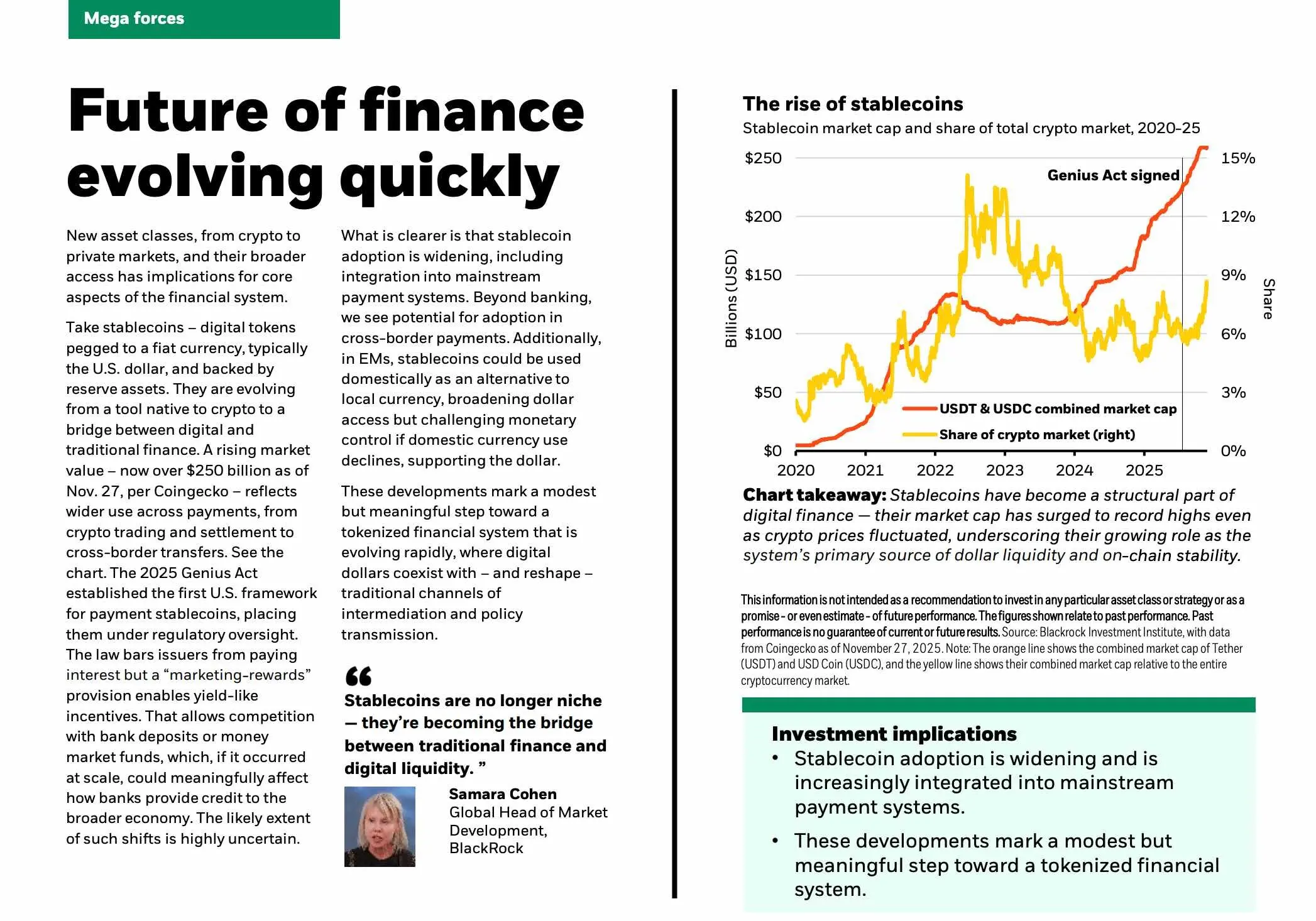

それらの中で、金融システムの進化が取り組む唯一のケースは、安定した通貨の開発でした。 Beletは、安定化通貨の使用と、主流決済システムへのさらなる統合を高める傾向を見ました。

安定した通貨は、銀行預金やお金の市場資金と競争することが期待され、十分に大きい場合は、銀行がより広い経済にクレジットを提供する方法に著しく影響を及ぼす可能性があります。 銀行セクターに加えて、Betは、為替決済における通貨安定化の可能性を指摘した。 新興市場では、通貨の安定化も国内決済のローカル通貨の代替手段として利用し、ドルの使用を拡大することができます。同時に、金融政策の制御を困難にし、現地通貨が減少した場合にドルを支持することができます。

これらは、モネタイズファイナンシャルシステムへの重要なステップではなく、モデストをマークします。 システムは急速に進化しています & マダッシュ; & マダッシュ; デジタルドルは、伝統的なチャネルと共存し、ブローカーやポリシー転送のモードを再構築します。

Beletの構成計画

すべての権利は、最も重要なことであり、ベレットは、さまざまな種類の資産の代理店の配分戦略の提示と戦術的および戦略的観点から投資ロジックの分析でレポートを締結しています。 & ldquo; hyegen” それほど“ フォロー ” または、あなたの頭を通して考えたくない場合は、直接ジョブをコピーすることができます。

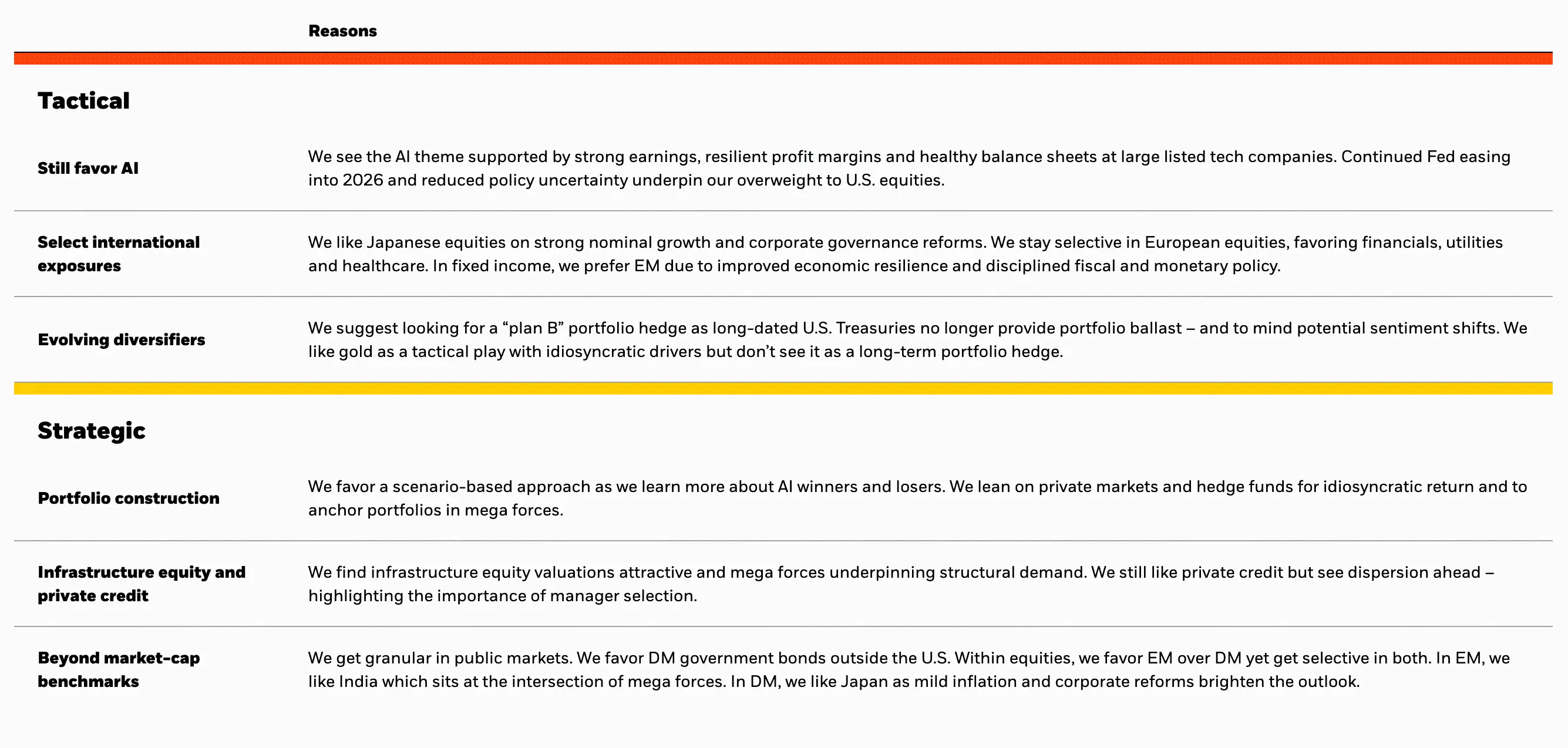

5年以上(戦略)と6-12(戦術的)のサイクルでは、Betlet 'sのコア構成は次のとおりです。

戦略的レベル:

- グループ構成: AIの勝者や敗者がクリアになるように、シナリオを好みます。 特別なリターンは、プライベートマーケットとヘッジファンドから取得され、&ldquoの構成を固定するために使用されます。スーパーパワー&rdquo。

- インフラ・エクイティとプライベート・クレジット: インフラのエクイティ評価は、構造的要求に対応する魅力的で超能力があります。 私たちは、まだプライベートローンを楽しみにしていますが、私たちは、候補者の採用の管理の重要性を強調する&mdashの分割があることを期待しています。

- 市場価値を超えて重みのあるベンチマーク: オープンマーケットでは、 米国外で開発された市場政府の債券の好み。 エクイティの観点から、開発市場ではなく新興市場を全体的に見ていきますが、内部で選択します。 新興市場では、インドを好んでおり、大勢の力が交差しています。先進的な市場では、日本を高く評価し、その見込み客は中程度のインフレーションと事業改革によって改善されています。

戦術的なレベルで:

- AI: 大規模な上場技術企業の強力な収益性、堅牢な収益性、および健康なバランスシートは、今後もAIの発展をサポートします。 連邦準備の自由政策と政策の不確実性の減少、2026年に継続し、スーパーアメリカンエクイティの地位を連結しました。

- 選択された国際的な露出: コーポレート・ガバナンスの変革のスムーズな成長と、日本の株式を未来へ。 欧州地域、金融、ユーティリティ、ヘルスケアブロックを支持し、欧州地域における選択投資を維持し、経済の回復力を高め、財政的な政策を強化し、新興市場を優先しています。

- 時間をかけて進化してきた分散化ツール: 長期米国債務がポートフォリオの安定化を提供できなくなったことを考えると、我々は探して提案します & ldquo; 計画 B & rdquo; ヘッジツールと潜在的な感情的なシフトに注意の組み合わせ。 ゴールドは、そのユニークなドライバーのために、戦術的な操作として使用することができますが、長期的な組み合わせヘッジツールとしてそれをみなしません。

Beletは、さまざまな市場で株式および固定利益の分配のための合理的かつ理由を説明した。

- 米国株式市場(買収マッチング): 強固な企業収益性(一部AIテーマ)と強力なマクロ背景は、米国株式のパフォーマンスをサポートします

- (b) 欧州株式市場(中): 金融、ユーティリティ、ヘルスケアの一時的な好みで、より詳細な事業方針と資本市場が見られる必要があります

- イギリス株式市場(中): ヴァルーエーションは、米国を網羅する魅力的なVIS-à-visを維持します, しかし、触媒プッシュアップの欠如に陥る短期的にニュートラルのまま。

- 日本株式市場(必須マッチング): 強い公正なGDP、健全な企業資本支出、ガバナンス改革など、日常に良い。

- 中国の株式市場(中): 中立地帯内の技術ユニットの環境設定。

- 新興市場(中): 経済のレジリエンスが向上しましたが、まだ選択する必要があります。 メキシコ、ブラジル、ベトナムなど、AI、エネルギー転換、サプライチェーン再編に関する機会が評価されます。