Mengapa lingkungan makro saat ini menguntungkan aset risiko

aset multi- risiko terlihat dalam jangka pendek, tetapi risiko struktural tertanam dalam hutang berdaulat, krisis demografi dan susunan geopolitik harus diamati dalam jangka panjang. 。

original by: ardxt _ xo

Original: AididiaoJP, Foresight News

KESIMPULANNYA, SAYA MELIHAT BEBERAPA ASET BERISIKO DALAM JANGKA PENDEK KARENA PENGELUARAN MODAL AI, KONSUMSI YANG DIDORONG DENGAN BAIK DAN PERTUMBUHAN NOMINAL YANG TINGGI SECARA STRUKTURAL BERMANFAAT BAGI BISNIS。

Lebih sederhana: "aset risiko" biasanya tampil baik ketika pinjaman biaya semakin rendah。

Pada saat yang sama, bagaimanapun, saya sangat skeptis tentang apa yang kita katakan tentang apa artinya ini untuk dekade berikutnya:

- Masalah utang Sovereign tidak dapat diselesaikan tanpa kombinasi inflasi, represi keuangan atau kontinjensi。

- Fertilitas dan struktur populasi tidak terlihat akan membatasi pertumbuhan ekonomi nyata dan secara implisit memperbesar risiko politik。

- Asia, dan Cina khususnya, akan semakin menjadi definisi inti dari kesempatan dan risiko ekor。

Jadi tren yang terjadi, dan kami terus memegang mesin yang menguntungkan. Namun, portofolio adalah untuk dibangun di atas pemahaman bahwa jalan untuk devaluasi mata uang dan restrukturisasi demografi akan penuh dengan kemunduran daripada satu sisi。

Sebuah ilusi konsensus

Jika Anda hanya membaca pandangan lembaga-lembaga utama, Anda pikir kita hidup di dunia makroworld yang sempurna:

Pertumbuhan ekonomi adalah "ketahanan", inflasi meluncur menuju target, kecerdasan buatan adalah jangka panjang, dan Asia adalah mesin diversifikasi baru。

PENCARIAN TERBARU HSBC UNTUK KUARTAL PERTAMA 2026 ADALAH MANIFESTASI NYATA DARI KONSENSUS INI: TINGGAL DI PASAR SAHAM, MELEBIHI TEKNOLOGI DAN LAYANAN KOMUNIKASI, BERTARUH PADA PEMENANG AI DAN PASAR ASIA, MENGUNCI KEUNTUNGAN PADA OBLIGASI KELAS, DAN MENGGUNAKAN ALTERNATIF DAN MULTI- ASET STRATEGI UNTUK VOLATILITAS HALUS。

Aku setuju dengan pandangan itu. Tapi jika kau berhenti di sini, kau kehilangan cerita yang sangat penting。

Di sini, kebenaran adalah:

- SEBUAH SIKLUS LABA YANG DIDORONG OLEH PENGELUARAN MODAL AI JAUH LEBIH INTENS DARIPADA YANG BISA DIBAYANGKAN。

- Sebuah mekanisme transmisi kebijakan moneter yang sebagian lambat karena akumulasi utang publik besar pada lembar keseimbangan pribadi。

- Beberapa bom waktu struktural - utang berdaulat, keruntuhan kesuburan, restrukturisasi geopolitik - tidak relevan untuk kuartal saat ini, tapi penting untuk apa yang "aset risiko" itu sendiri berarti setelah satu dekade。

Ini adalah upaya untuk mendamaikan dua dunia: sebuah cerita "tangguh" yang bercahaya, mudah dan tergantung pada pasar, dan sebuah makro yang realistis, kompleks, dan jalan。

Konsensus pasar

Mari kita mulai dengan pandangan umum investor institusi。

Logika mereka sederhana:

- banteng pasar saham terus, tapi volatilitas meningkat。

- Gaya industri perlu didesentralisasi: teknologi dan komunikasi yang berlebihan, dengan utilitas (permintaan kekuasaan), industri dan unit keuangan untuk mencapai nilai dan keragaman。

- Investasi alternatif dan strategi multi- aset digunakan untuk mengatasi penurunan - seperti emas, hedge funds, kredit / ekuitas pribadi, infrastruktur dan strategi volatilitas。

Fokus pada peluang pendapatan:

- Karena penyebaran sempit, dana yang bergeser dari tinggi menghasilkan utang kelas。

- Meningkatkan utang perusahaan mata uang keras dan obligasi mata uang lokal di pasar berkembang untuk menangkap penyebaran dan keuntungan yang dikaitkan dengan pasar ekuitas rendah。

- Menggunakan infrastruktur dan strategi volatilitas sebagai sumber pendapatan untuk inflasi。

Asia pada inti keragaman:

- Cina, Hong Kong, Jepang, Singapura, Korea Selatan。

- Subjek perhatian: Pusat Data Asia, perusahaan terkemuka Cina, perusahaan Asia meningkatkan keuntungan melalui buybacks / splits / merger, dan utang kredit berkualitas tinggi Asia。

Dalam hal pendapatan tetap, mereka nilai jelas:

- Hutang perusahaan Global grade, karena menyediakan penyebaran yang lebih tinggi dan memiliki kesempatan untuk mengunci dalam laju pengembalian sebelum penurunan suku bunga kebijakan。

- Perataan berlebihan dari pasar yang berkembang obligasi mata uang lokal untuk menangkap perbedaan bunga, potensi keuntungan tukar dan relevansi rendah terhadap persamaan。

- Sejumlah kecil biaya tinggi yang menghasilkan utang global disebabkan dengan penilaian tinggi dan resiko kredit individu。

INI ADALAH BUKU TEKS - GAYA "END-OF-CYCLE" KONFIGURASI: BERGERAK, DIVERSIFIKASI, MEMUNGKINKAN ASIA, AI, DAN STRATEGI PENDAPATAN UNTUK MENDORONG KOMBINASI ANDA。

Saya pikir untuk 6-12 bulan ke depan, strategi ini pada dasarnya benar. Tapi masalahnya terletak tepat pada fakta bahwa sebagian besar rekayasa analisis di sini, dan risiko nyata dimulai di sini。

Fragmen di bawah permukaan

Makro:

- Di Amerika Serikat, pengeluaran nominal tumbuh sekitar 4-5 persen, langsung mendukung pendapatan perusahaan。

- Tapi intinya adalah: siapa yang mengkonsumsi? Darimana uang itu berasal

Diskusi belaka tentang penurunan tabungan ("kekurangan uang konsumen") adalah titik yang hilang. Jika rumah tangga menggunakan tabungan mereka, meningkatkan kredit dan keuntungan menyadari aset, mereka dapat terus mengkonsumsi bahkan jika pertumbuhan upah melambat dan pasar pekerjaan melemah. Kelebihan konsumsi atas pendapatan didukung oleh neraca (keberuntungan) daripada pernyataan laba / kehilangan (pendapatan saat ini)。

Ini berarti bahwa sebagian besar permintaan marginal berasal dari keluarga kaya dengan neraca yang besar, daripada dari pertumbuhan pendapatan yang luas。

Inilah sebabnya mengapa data tampak begitu bertentangan:

- Keseluruhan konsumsi tetap kuat。

- Pasar tenaga kerja secara bertahap melemah, terutama di pekerjaan rendahan。

- Pola ini diperkuat lebih lanjut dengan meningkatnya ketidaksetaraan aset。

Di sini, saya berpisah dari cerita utama tentang ketahanan. Macro kumpulan terlihat baik karena mereka semakin didominasi oleh minoritas di atas pendapatan, kekayaan dan akuisisi modal。

(Demikian itu), yakni larangan menghalangi itu (dinasihatkan kepada orang-orang miskin). Tapi ini adalah bahaya pembakaran yang lambat bagi stabilitas sosial, lingkungan politik dan pertumbuhan jangka panjang。

3. EFEK STIMULUS AI DARI PENGELUARAN MODAL

Yang paling kurang dihargai dinamis saat ini adalah pengeluaran modal buatan dan dampaknya pada keuntungan。

Singkatnya:

- Biaya investasi adalah pendapatan orang lain hari ini。

- (Berulang-ulang) menjadi 'hal' (dan tahun-tahun kemudian) yakni tahun-tahun di akhirat。

JADI, KETIKA AI MEGA- PERUSAHAAN DAN PERUSAHAAN TERKAIT SECARA SUBSTANSIAL MENINGKATKAN TOTAL INVESTASI MEREKA (MISALNYA SEBESAR 20 PERSEN):

- Pendapatan dan keuntungan dapat didorong oleh dorongan besar dan unggul。

- Depresiasi meningkat perlahan dari waktu ke waktu dan kira-kira disinkronkan dengan inflasi。

- Data menunjukkan bahwa indikator tunggal terbaik untuk menjelaskan keuntungan pada titik tertentu adalah total investasi dikurangi konsumsi modal (penyusutan)。

HAL INI MENGARAH PADA KESIMPULAN YANG SANGAT SEDERHANA NAMUN BERBEDA DARI KONSENSUS ITU: HAL ITU MERANGSANG SIKLUS BISNIS DAN MEMAKSIMALKAN KEUNTUNGAN BISNIS SELAMA PERIODE LEDAKAN PENGELUARAN MODAL AI。

Jangan mencoba untuk menghentikan kereta ini。

HAL INI BERTEPATAN DENGAN SUBJEK HSBC DAN YANG "AI ECOSYSTEMS DALAM EVOLUTION" DAN MEREKA PADA DASARNYA MENDIRIKAN LOGIKA LABA YANG SAMA DI MUKA, MESKIPUN DENGAN CARA YANG BERBEDA。

Saya lebih skeptis tentang narasi tentang efek jangka panjangnya:

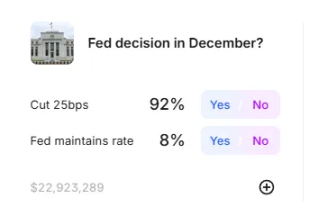

SAYA TIDAK PERCAYA BAHWA PENGELUARAN MODAL AI SAJA AKAN MEMBAWA KITA KE ERA BARU PERTUMBUHAN PDB NYATA SEBESAR 6 PERSEN。

Pengeluaran modal melambat sekali perusahaan 's bebas aliran jendela pembiayaan sempit dan neraca yang jenuh。

Ketika depresiasi meningkat, efek "stimulus laba" menurun; kita kembali ke kecenderungan potensial pertumbuhan populasi + produktivitas pertumbuhan, yang tidak tinggi di negara maju。

Jadi posisi saya adalah:

- SECARA TAKTIS: SELAMA TOTAL DATA INVESTASI TERUS MELAMBUNG, ADA OPTIMISME TENTANG PENERIMA DARI PENGELUARAN MODAL AI (CHIP, INFRASTRUKTUR PUSAT DATA, JARINGAN LISTRIK, PERANGKAT LUNAK NICHE, DLL)。

- Strategic: Anggap ini sebagai booming keuntungan sepeda daripada pengganti permanen tingkat pertumbuhan tren。

Ikatan, likuiditas dan mekanisme transmisi semi-defunct

Bagian ini menjadi sedikit aneh。

Peningkatan sejarah 500 basis poin akan sangat melemahkan pendapatan kepentingan bersih di sektor swasta. Tapi hari ini, triliunan utang publik berbohong sebagai aset keamanan. Pada lembar keseimbangan pribadi, hubungan ini terdistorsi:

- Suku bunga yang lebih tinggi berarti pemegang utang nasional dan cadangan menerima pendapatan bunga yang lebih tinggi。

- Banyak perusahaan dan rumah tangga yang berhutang pada suku bunga tetap (terutama hipotek)。

- Hasil akhir: Beban kepentingan bersih pada sektor swasta tidak memburuk sebagai ancaman。

Jadi kita hadapi:

- Sebuah inflasi keras pada Fed: masih lebih tinggi dari target, sementara data tenaga kerja melemah。

- Sebuah kepentingan volatile - pasar rate: Cara terbaik untuk menangani tahun ini adalah kembali ke nilai rata-rata obligasi, penjualan panik, dan kenaikan tajam dalam penjualan, karena lingkungan makro- tingkat tidak selalu cukup jelas untuk menerjemahkan menjadi tren yang jelas dari "tetes parah" atau "pembaharuan meningkat."。

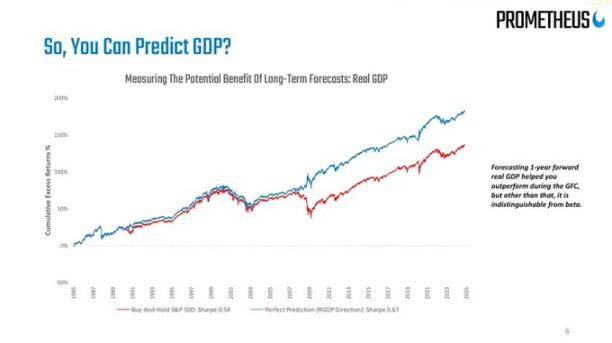

Pada "mobilitas", poin saya sangat sederhana:

- The Fed 's neraca lembar sekarang lebih seperti alat narasi; perubahan jaringnya terlalu lambat dan terlalu kecil untuk menjadi sinyal perdagangan efektif relatif terhadap sistem keuangan secara keseluruhan。

- Perubahan likuiditas nyata terjadi di sektor swasta neraca dan pasar buy- kembali: yang meminjam, yang meminjamkan, dan pada margin apa。

5. Hutang, populasi dan bayangan jangka panjang Cina

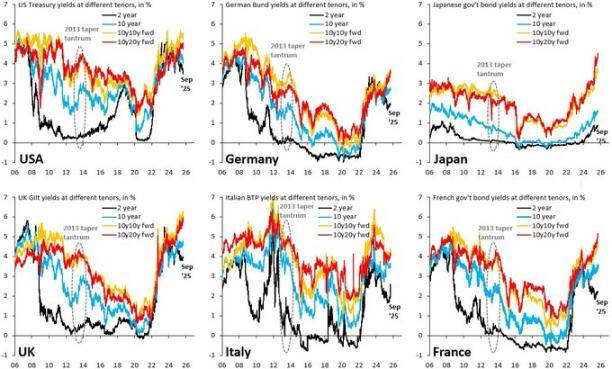

Hutang Sovereign: hasil diketahui, jalan tidak diketahui

Masalah hutang berdaulat internasional adalah mendefinisikan isu makro dari waktu kita, dan semua orang tahu solusinya. Tidak ada

DENGAN DEVALUASI (INFLASI), RASIO HUTANG / PDB DIBAWA KEMBALI KE TINGKAT YANG DAPAT DIKELOLA。

Apa yang tersisa adalah jalan:

Represi keuangan yang terhormat:

- mempertahankan pertumbuhan nominal & gt; tingkat bunga nominal

- Ini hanya sedikit lebih tinggi dari target

- Hutang sesungguhnya telah berkurang perlahan-lahan。

Kejadian krisis yang mengganggu:

- Pasar panik karena lintasan keuangan di luar kendali。

- Istilah premium tiba-tiba melonjak。

- Ada krisis mata uang di negara-negara berdaulat lemah。

Awal tahun ini, kami telah merasakan pasar yang telah menyebabkan kenaikan tajam dalam tingkat pengembalian pada utang jangka panjang Amerika Serikat karena kekhawatiran fiskal. HSBC sendiri menunjukkan bahwa narasi tentang "kerusakan lintasan fiskal" memuncak selama periode diskusi anggaran dan kemudian surut sebagai Fed berbalik untuk takut pertumbuhan。

Saya percaya bahwa bermain jauh dari selesai。

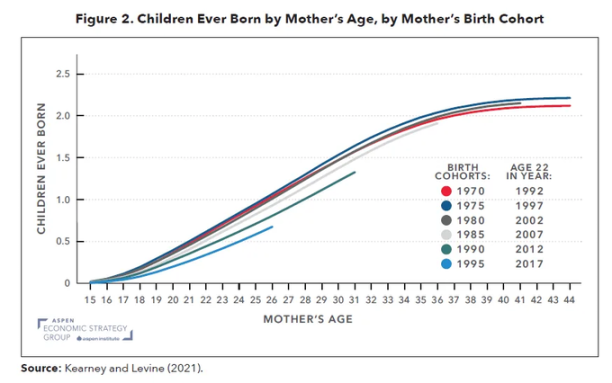

Fertilitas: lambat-bergerak makro-krisis

Kesuburan global telah jatuh di bawah tingkat pengganti, tidak hanya sebagai masalah di Eropa dan Asia Timur, tapi sekarang juga di Iran, Turki dan secara bertahap di bagian Afrika. Pada dasarnya ini adalah dampak besar dari makro yang telah bertopeng oleh statistik populasi。

Kesuburan rendah berarti:

- Rasio ketergantungan yang lebih tinggi (meningkatkan proporsi ketergantungan)。

- Lower real pertumbuhan ekonomi potensial dalam jangka panjang。

- Tekanan sosial distributif jangka panjang dan ketegangan politik dihasilkan dari terus lebih tinggi kembali dari pertumbuhan upah。

KETIKA ANDA MENGGABUNGKAN PENGELUARAN MODAL AI (KEJUTAN MODAL YANG MENDALAM) DENGAN PENURUNAN KESUBURAN (KEJUTAN PASOKAN TENAGA KERJA)

Anda akan mendapatkan dunia seperti ini:

- Pemilik Capital telah melakukan dengan baik dalam istilah nominal。

- Sistem politik telah menjadi lebih tidak stabil。

- Kebijakan moneter dalam dilema: baik untuk mendukung pertumbuhan dan untuk menghindari menyebabkan wage- harga melonjak inflasi ketika tenaga kerja akhirnya mendapatkan daya tawar。

Hal ini tidak akan pernah muncul dalam slide visi institusional selama 12 bulan ke depan, tetapi benar-benar penting untuk 5-15 tahun aset alokasi cakrawala。

Cina: Variabel terabaikan kunci

PANDANGAN DARI HSBC ASIA OPTIMIS: LIHATLAH INOVASI YANG DIDORONG OLEH KEBIJAKAN, POTENSI KOMPUTASI AL CLOUD, REFORMASI PEMERINTAHAN, KEUNTUNGAN PERUSAHAAN YANG LEBIH TINGGI, PENILAIAN RENDAH, DAN PENURUNAN ANGKA BUNGA UMUM MENURUN DI ASIA。

Pendapatku adalah:

- Dalam hal dimensi 5- 10 tahun, risiko alokasi nol ke Cina dan pasar Asia Utara lebih besar daripada risiko alokasi sederhana。

- Dalam hal dimensi dari 1-3 tahun, risiko utama bukan dasar makro, tetapi kebijakan dan geopolitik (sanksi, ekspor kontrol, pembatasan pada arus modal)。

KOMBINASI AL CINA, SEMIKONDUKTOR, INFRASTRUKTUR DATA ASET TERKAIT, DAN DIVIDEN TINGGI DAN UTANG KREDIT BERKUALITAS TINGGI DAPAT DIPERTIMBANGKAN, TETAPI ANDA HARUS MENENTUKAN UKURAN KONFIGURASI BERDASARKAN ANGGARAN RISIKO KEBIJAKAN YANG JELAS, BUKAN PADA RASIO SHARP SEJARAH SAJA。