申し訳ございません。 5つの暗号化機関は、直接フィード決済システムに鍵を持っています。

なぜ連邦信託銀行のライセンスは価値がありますか

オリジナルデイリーデイリー@Odaily中国お問い合わせ

著者 Ethan@ethanzhang_web3お問い合わせ

2025年12月12日、カーレンス、OCCの制御事務所出版論文お問い合わせ5つのデジタル資産の代理店、すなわちRipple、Circle、Paxos、Bitgoおよび連邦デジタル資産の条件付き承認は、連邦の認可された国家信託銀行に変換されました。

この決定は、急激な市場の変動を伴っていませんが、一般的に規制と金融界の流水として見られました。 初めて、伝統的な金融システムのマージンに長期滞在し、銀行サービスによって頻繁に混乱してきた暗号化された企業は、米国連邦銀行の規制枠組みに「銀行」として組み込まれています。

変更は、突然ではなく、十分に徹底します。 Rippleは「第一次国家デジタル銀行」を運営する「Ripple National Trust Bank」を作成する予定です。 名前自体は、規制解除の明確な信号を送信しました: デジタル資産関連の操作は単なる「高リスク例外」ではなく、受動的なスルーチにはありませんが、明確な規則の下で連邦金融システムのコアを入力することができます。

このシフトは、数年前に沈黙した規制環境と急激にコントラストします。 特に2023年の銀行の亀葉の間には、暗号化業界は、いわゆる「銀行」トラップで捕捉され、米国のドル決済システムから体系的に切断されました。 2025年7月のトランプ大統領によるGENIUS法の署名で、初めて、安定化通貨と関連機関は、クリアな連邦法的な立場に置かれました。また、OCCの制度的な前提条件を提示し、カードを発行しました。

この論文は、「連邦信託銀行とは何か」の4つの次元の周りに構成されます。「なぜこのライセンスが重要であるのか」と、この承認の背後にある機関的な論理的および実践的な影響を合理化するために「トランプ時代の規制シフト」と「伝統的な金融の応答と課題」。 コア判断は、次のとおりです銀行システムの「外部ユーザー」に依存し、金融インフラの一部となることによる暗号化業界がシフトしています。 決済と清算のコスト構造だけでなく、デジタル経済における「銀行」の定義も変化します。

連邦信託銀行とは

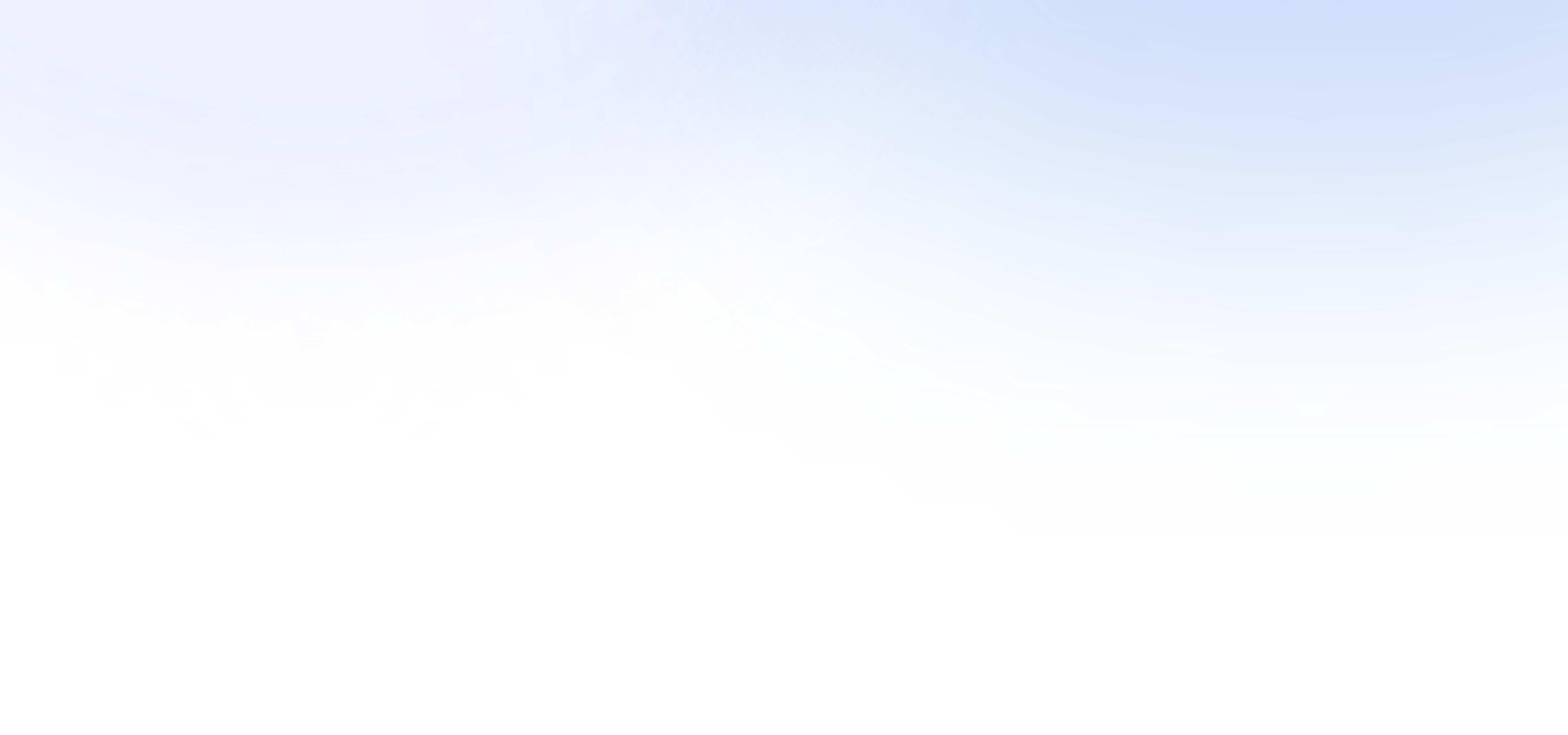

このOCC承認の実質の重量を見たい場合は、まず誤解しやすい問題を明確にする必要があります5つの暗号化会社が伝統的に「商業銀行のライセンスプレート」を取得している場合ではありません。

OCCは、国家信託銀行の資格を承認しました。 これは、米国銀行システムに長い存在している銀行の譲受の一種ですが、以前は不動産管理、機関の信託などの形でサービスを提供しています。 その中核価値は、それがどれだけのビジネスを行うのかではなく、それが何であるかです規制階層およびインフラの状態お問い合わせ。

連邦のライセンスはどういう意味ですか

米国のデュアルトラック銀行システムの下で, 金融機関は、州または連邦政府によって規制される場合があります. 2 は、コンプライアンスの強度の単純並列ではなく、権威の明確な階層ではありません。 米国MONETARY SUPERVISORY AUTHORITY(OCC)が発行する連邦公認銀行ライセンスは、金融機関がTREASURY DEPARTMENTシステムによって直接規制され、「連邦優先度」を楽しむことを意味し、準拠および運用レベルにおいて、州による規制規則の対象となることはありません。

これの背後にある法的根拠は、1864年の国立銀行法に遡ることができます。 次の世紀と半ばに、システムは、米国における統一された金融市場の形成のための重要な機関ツールでした。 これは、暗号化会社にとって特に重要です。

この承認の前に、サークル、Ripple、またはPaxosが米国全土で50州の通貨転送ライセンスプレート(MTL)に適用される必要があるかどうか、異なる規制条項、コンプライアンス要件、および執行規模の「プラスチック」システムに直面した。 これは、コストがかかるだけでなく、事業拡大の効率を厳しく制約するだけでなく、。

連邦信託銀行への移転に伴い、監督の対象は、運河金融規制当局からOCCにアップグレードされました。 企業にとって、つまりコンプライアンス・パスの調和、国内ビジネス・パス、規制の信頼性の強化お問い合わせ。

信託銀行は「商用銀行を収縮しない」

連邦信託銀行が「完全目的の商業銀行」と同等でないと強調することは特に重要です。 今回承認された機関の5つFDICが保証する公共の預金を吸収し、商業ローンを作ることは許可されていませんお問い合わせ これは、伝統的な銀行組織(銀行政策研究所など)が「非等しい権利と義務」と考えている政策に挑戦する中央の理由の1つです。

しかし、この制限は暗号化自体のビジネス構造の面で非常に互換性があります。 安定した通貨の発行者の場合、Rippleから Circle または RLUSD から USDC であるかどうか、ビジネスロジック自体がベースです100パーセントのリザーブアセットサポートアップ。 安定化通貨は、クレジットを拡張したり、部分的な予備融資モデルに依存しません。そのため、従来の銀行の「レンディング成熟度」に関連する体系的なリスクはありません。 この文脈では、FDICの預金保険の導入は必要とせず、コンプライアンスの負担を大幅に増加させます。

そして、より重要なのは、信託銀行ライセンスの核です信頼される責任お問い合わせ これは、ライセンスされた機関が、法的に厳密に自分の資金からクライアントの資産を分離し、クライアントの利益に優先順位を与える必要があることを意味します。 これは、FTX資産の不適切化後、暗号化業界全体に大きな関連性の問題であり、資産の分離はもはや企業コミットメントではありませんが、連邦法に基づく必須義務です。

「信託」から「支払いノード」へ

この変更のもう1つの影響は、「信託銀行」の範囲の規制解釈に重要なシフトがあることです。 OCC ヘッド ジョナサン・ゴルドクリアにしました新しい連邦銀行アクセス “新しい製品、サービス、クレジットのソースで消費者を承認し、ダイナミックで競争力のある分散型銀行システムを保証します。” これは、暗号化機関の入学に関する方針です。

このフレームワークでは、州レベルの信頼から連邦信託銀行への「トランスフォーメーション」の戦略的価値は、PaxosとBitGoによって完了し、名前をはるかに超越しました。 中央のポイントは、OCCシステムが連邦信託銀行に鍵を正しく与えることです連邦準備金制度へのアクセスの適格性お問い合わせ そのため、実際の目的は銀行ではなく、競争することではありません中央銀行のコア決済システムへのアクセスお問い合わせ。

Paxos の場合、以前はニューヨーク州金融サービス庁の厳格な監督下でコンプライアンス バーになったにもかかわらず、国家ライセンスに自然な制限がありました連邦決済ネットワークに直接統合することはできませんお問い合わせ OCC承認文書は、新しいエンティティティのコンバージョンが安定化通貨、資産収益化、デジタルアセットホスティングなどの運用を継続できることを明確にしています。 この量は、機関レベルで正式に認識する:安定的なコインと資産収益化が法的「銀行」として発行お問い合わせ 個々の企業にとっては画期的なものではなく、「銀行」の機能の規模を拡大しています。

最終的に着陸すると、これらの機関は、もはやインターメディアとして伝統的な商業銀行に依存する必要がないFedwireやCHIPSなどの中央銀行決済システムに直接リンクすることが期待されます。 「トラスト・アセット・マネージャー」から「決済ネットワークのダイレクト・ノード」への移行における最も構造的なブレークスルーはそれです。

なぜこのライセンスプレートは貴重ですか

連邦信託銀行のライセンスの実際の値は、銀行自体のアイデンティティにはありませんが、それは開くかもしれませんFedの清算システムへの直接経路への扉。

そこで、RippleのCEOであるブラッド・ガーリンハウスは、伝統的な銀行ロビー(BPI)が非常に稼働している間に、この承認「素晴らしい進歩」と呼びました。 前者にとって、これは効率と確実性の増加です。後者にとって、金融インフラの長期的独占が再配布されていることを意味します。

それはどういう意味ですか

以前は、米国ドルシステムの「外側」に暗号化会社がいました。 Circle の問題 USDC または Ripple がクロスボーダー決済サービスを提供しているかどうか、米国ドルを含む最終決済は、商用銀行を通じて行われる必要があります。 このモデルは、「エージェントバンクシステム」という金融条件で参照されます。 それに直面して、それはより長いプロセスであり、本質的には業界のための3つの長期問題を引き起こします。

まずは、人生の権利についての不確実性お問い合わせ 過去数年間、暗号化業界は、銀行による多国間終了を繰り返し経験しました。 銀行が終了すると、暗号化された企業の貫通が非常に短時間で断ち切られるようになり、事業を立ち向かう。 業界が「デバンキング」のリスクを呼ぶもの。

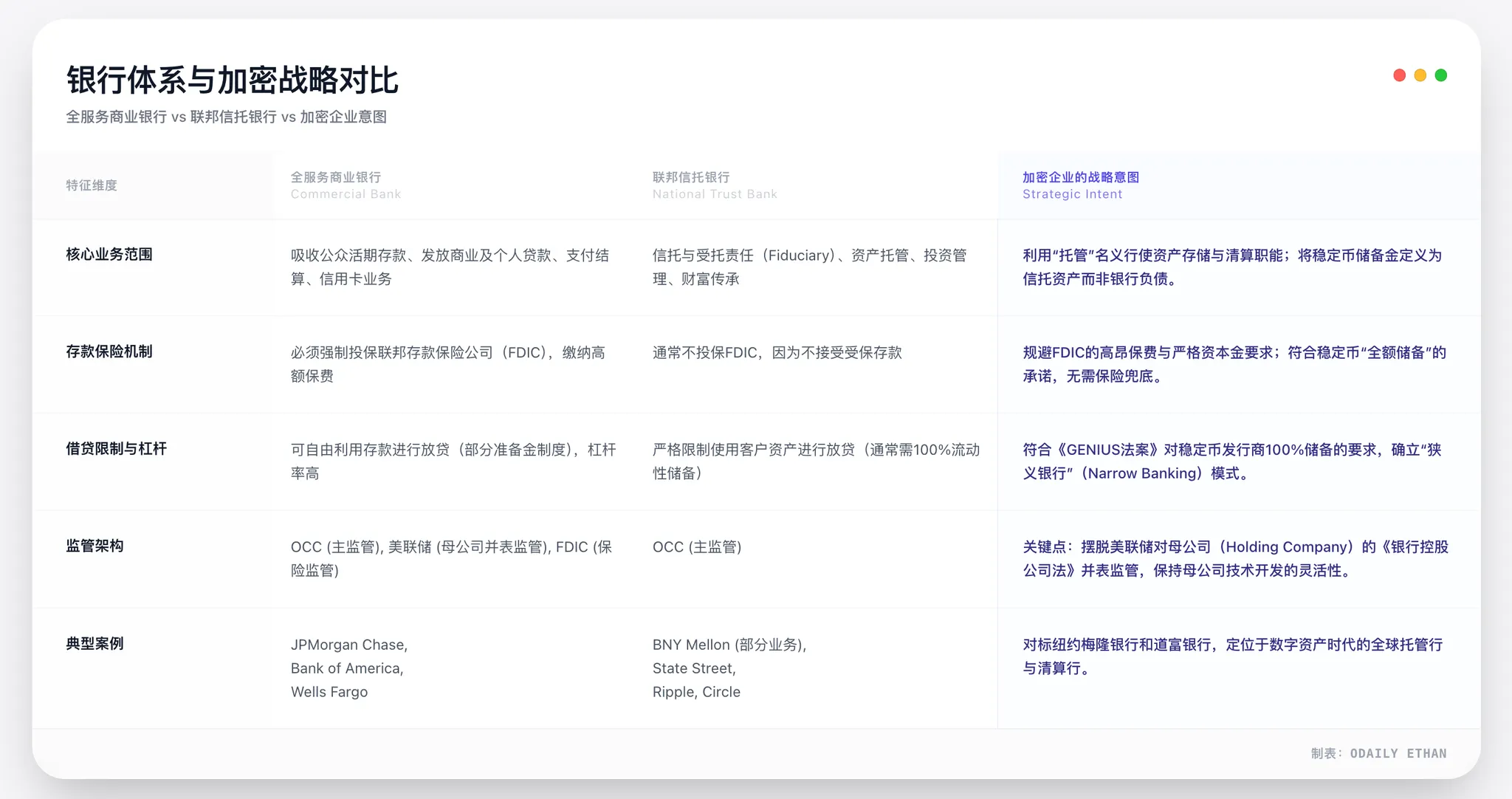

次へコストと効率の問題お問い合わせ 対応する銀行モデルは、銀行の複数の層を介してすべてのお金の流れが清算されることを意味します, 各処理手数料と時間の遅延で. この構造は、HFの支払いと安定した通貨決済に自然に不適しています。

番号3:リスクのクリアお問い合わせ 従来の銀行システムは、一般的にT+1またはT+2決済のリズムを採用しており、流動性だけでなく、旅行中に銀行信用リスクにさらされています。 シリコンバレー銀行が2023年に閉鎖した時、サークルは予定していたUS$ 3.3 億米ドル銀行制度の簡単な滞在は、業界への警告ケースと見なされます。

連邦信託銀行のステータスを変更しました。 機関レベルでは、認定機関は、Fedの「所有者アカウント」に適用することができます。 承認されると、直接アクセスがありますフェドワイヤー連邦レベルの清算ネットワークは、米国ドルシステムでリアルタイムで、失礼な最終決済を完了し、もはや市販の銀行仲介業者に依存しません。

つまり、資金の清算におけるこの重要なポイントでは、CircleやRippleなどの機関は、モーガン・チェイス、Citibankと同じ「システム・レベル」で初めて使用されます。

非常に費用利点限界の最適化ではなく

メインアカウントの取得による費用の支払いの減少は構造的であり、マージンではありません。 そのコア・リサールは、Fedの決済システム(Fedwireなど)が完全に従来の対応銀行の多層仲介業者を迂回し、それによって対応する中間コストと価格が増加するということです。

業界を実践し、連邦準備オープンレート機構 2026お問い合わせ 安定した通貨発行や代理店の支払いなど、高周波、大音量のシナリオでは、この直接リンクモデルは、全体的な決済コストを削減することができます30-50 1セントあたりお問い合わせ コストダウンは、主に2つのレベルで発生する:

- ダイレクトレートの利点: : : Fed は、商用銀行の s の電気報告価格の下、Fedwire に大きな単価を支払いました。

- 構造の簡素化• 各種手数料の排除、代理店のアカウントおよび流動性管理コストの維持。

詳細はこちらサークルたとえば、USDCのリザーブでは約80億ドルを管理し、日々大きな財務の流れに直面しています。 直接接続が達成され、アクセスコストの1つの項目だけが支払われれば、年間貯蓄は高くなります数百万ドルの総額お問い合わせ これは、マイクロ最適化とは言えませんが、商用モデルレベルでの根本的な再コストです。

したがって、メインアカウントの対象となるコスト優位性は定義され、実質的です。これは、関税競争と運用効率の観点から安定した通貨発行者のコアモットに直接翻訳されます。

安定した通貨の法的および財務的属性が変化しています

安定した通貨の発行者が連邦信託銀行として運営する場合、その製品の属性は変更されます。 古いモデルでは、USDC または RLUSD は、セキュリティがしっかり管理・運用する銀行に依存している「テクノロジー企業によって発行されたデジタルバウチャー」に近いです。 そして新しい構造では、安定した通貨の予備が置かれますOCCについて 連邦規制枠組みに基づくトラストシステムまた、発行者 ' s 自身の資産から分離するために法的に義務付けられています。

これは、中央銀行のデジタル通貨(CBDC)と同じではありません。また、FDIC保険を持っていますが、「100%フルリザーブ+連邦レベル規制+法的な責任」の組み合わせの下で、そのクレジット格付けは、ほとんどのオフショア安定した通貨製品よりも大幅に高いです。

よりリアルなインパクトは、決済レベルにあります。 Rippleの場合、ODL製品は、銀行の営業時間とフランス語通貨の回廊の開口部に限られています。 連邦の清算システムでは、フランス通貨とチェーン資産間の切り替えは、もはや時間ウィンドウの対象になりず、クロスボーダー決済における継続性と確実性は大幅に増加します。

市場反応は合理的です

業界ではマイルストーンとして見られたが、市場対応は急激に変動しませんでした。 価格はXRPとUSDC関連資産の両方に比較的制限されます。 しかし、これは、ライセンスが評価されていないという意味ではありません市場は短期取引ではなく、長期の機関変化として見てきましたお問い合わせ。

リップルCEO ブラッド・ガーリンハウスは、この進捗を「安定した通貨のコンプライアンスへのパスに関する最も高い基準」と定義しています。 RLUSDは、連邦(OCC)と国家(NYDFS)の二重監督下にあることを強調しただけでなく、伝統的な銀行のロビーに直接行きます。 あなたは、暗号化業界の非コンプライアンスを訴えていますが、今ではOCCの直接規制基準下にあります。 恐れているものは

同時に、ナショナル・トラスト・バンクの譲受は、機関の信頼を根本的に復元し、ディストリビューターが機関のクライアントにデジタルアセットホスティングサービスを提供することを可能にするという関連声明で指摘されました。

2 の違いは次のとおりです「銀行」から「銀行の一部になる」まで、暗号化ファイナンスはまったく新しいフェーズに入ります。 一方、連邦信託銀行ライセンスは、紙ライセンスだけでなく、コンプライアンスに関する不確実性を待っている機関の首都のための暗号化された市場への安全なゲートウェイです。

トランプ時代とGENIUS法の黄金時代

2025年3〜4年連続で「銀行」として連邦承認を取得している暗号化会社をイメージするのは困難です。 このシフトは、技術の進歩によって駆動されませんが、政治的および規制環境の基本的なシフトによって。

トランプ政府のリターンとGENIUS法の着陸は、連邦システムへの暗号化された金融アクセスのための方法を舗装しました。

「銀行」から機関化へ

バイデン管理中、暗号化業界は強い規制と高い不確実性の環境に長い間存在してきました。 特に、2022年にFTXの秋に、監督のメイントーンが「リスクセグレーション」にシフトし、銀行システムは暗号化から離れるように求められました。

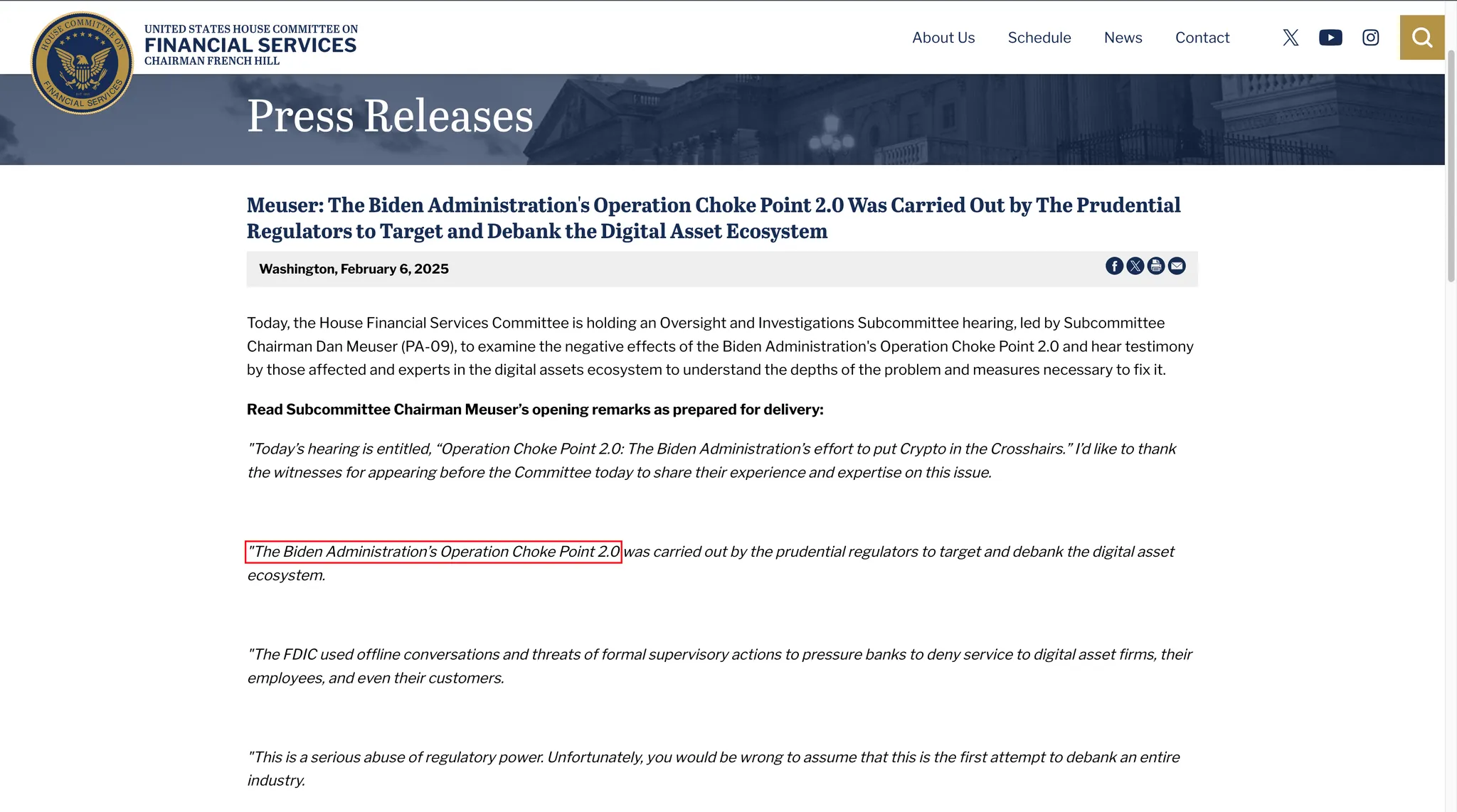

このステージは、業界内で「デバンキング」と呼ばれ、「オペレーション・チョーク・ポイント2.0」とも呼ばれています。 金融サービスのハウス委員会によるとフォローアップ調査多くの銀行は、非公式の規制圧力の下で暗号化企業との協力を断ち切っています。 シルバーゲート銀行とシグネチャーバンクの成功出口は、この傾向の中央の現れです。

規制ロジックはクリアでした:暗号化リスクを調整しようとするよりもむしろ、銀行システムから分離する必要があります。

このロジックは、2025年に根本的に逆転しました。

トランプは、キャンペーン中に暗号化業界を積極的にサポートし、米国が「暗号化革新のためのグローバルセンター」になるための必要性を強調しています。 再エマージすると、暗号化されたアセットは単なるリスク源として見られず、より広範な財務的および戦略的考慮事項に組み込まれていました。

キーシフトは、安定性のコインがそのまま見始めることです米国ドルシステムの延長お問い合わせ GENIUS法の署名の日に、ホワイトハウスのノートは、規制されたドルの安定化通貨が米国の債務の需要を拡大し、デジタル時代に立っているドルのSの国際を同梱するのに役立ちます。 米国金融における安定化の役割を本質的に再定義します。

GENIUS法の機関の役割

2025年7月、トランプがGENIUS法に署名しました。 法の目的は、連邦レベルで、安定した通貨と関連機関の明確な法的アイデンティティを初めて確立することです。 請求は明示的に許可します非銀行機関条件が満たされた後、, 彼らは、連邦の監督に従うことができます “一定の支払タイプの安定した通貨の発行者. これは、CirceやPacosなどの銀行システム外に元々あった企業のための連邦フレームワークへのアクセスを提供します。

より重要なのは、法は、予約資産の必須要件を課す:安定した通貨は、米国ドルの現金や短期米国 Treasury 債券などの非常に流動資産である必要があります100%フルサポートお問い合わせ これは、本質的には、アルゴリズムの安定化とリスクの高い構成のためのスペースを除外し、信頼銀行モデル「無持続なし」と非常に互換性があります。

加えて、法は安定した通貨ホルダーを確立します優先クレームお問い合わせ 発行代行業者が破産した場合でも、当該保有資産は安定化通貨の支払いを優先的に使用する必要があります。 この規定は、規制上の懸念を大幅に低減し、安定性通貨の機関の信頼性を高めます。

このフレームワークでは、OCCは、連邦信託銀行のライセンスを暗号化会社に発行し、論理的なものになりましたルールに従ってください機関の実装。

将来の伝統金融と課題の防衛

暗号化業界にとっては、遅刻のシステムブレイクアップでした。ウォールストリートの絶え間ない利益のために、偽造すべきテロの侵入のようなものでした。 連邦信託銀行への5つの暗号化機関の変換を承認したOCCは、非衛生的な方法で話さなかったが、銀行政策研究所、BPIによって表される伝統的な銀行組合による暴力的な防衛を引き起こした。 「新旧銀行」の戦争が始まったばかり。

BPIの強力なバック: 3 つの中心の割り当て

BPIは、巨大なモーガン・チェイス、アメリカン・バンク、CITIGROUPの利益を表しています。 OCCが決定書を公表した瞬間に、そのトップレベルは急性質問を提起し、規制の哲学の深い競合に直接指摘するコア引数。

まずは..規制仲裁です。お問い合わせ BPIによると、これらの暗号化機関は、実際に決済や清算などのコアバンキング事業である「信託」プレートに適用され、多くの中規模の商用銀行よりもさらに重要である。

しかし、信頼のライセンスを通じて、その親会社(例、サークルインターネットファイナンシャル)は、Fedを正当に回避し、「銀行持株会社」として受け入れなければならない結合された制御お問い合わせ これは、規制当局は、親会社のソフトウェア開発や投資を審査する権利がないことを意味します。親会社のコードループホールが銀行資産の損失につながる場合、これは規制の盲目で大きなリスクにさらされます。

第二に、はい「銀行事業分離」の神聖な原則の内訳お問い合わせ BPIは、RippleやCircleなどのテクノロジー企業が、ビジネスの巨匠による銀行資金の使用に対してファイアウォールを本質的に破棄できるように警告しています。 さらに、伝統的な銀行は不満です不正競争テクノロジー企業は、従来の銀行がフルフィルしなければならないコミュニティ再投資(CRA)義務を仮定することなく、社会的なネットワークとデータフロー上の単価を活用することができます。

そして、ついに..系統的リスク・安全ネットの欠如パニック。 これらの新しい信託銀行はFDICの保険カバーを持っていないので、従来の預金保険は、安定した通貨の固定に関する市場パニックスが一度バッファとして機能することはできません。 BPIは、この保護されていないモビリティの枯渇が2008年と同様の系統危機に急速に広がっていることを主張しました。

Fedの最終レベル

OCCはライセンスプレートを発行し、何も意味しない。 これらの5つの新しい連邦信託銀行のために、連邦決済システムへの最後の最も重要なエントリポイント -メインアカウントを開く権利それでもフェッドの手に。

OCCは銀行のアイデンティティを認めていますが、Fedは米国の二重銀行システムの下で独立した裁量を持っています。 以前は、Wyoming、Custodia Bankの暗号化銀行が..Fedは、メインアカウントを開き、長い訴訟を開始することを拒否しましたこの優先順位は、ライセンスを取得し、Fedwire に実質的にアクセスする間はまだ巨大なギャップがあることを示しています。

伝統的な銀行(BPI)のロビーの次の主要な戦場です。OCCが発行するカードを防ぐことは不可能であるため、従来の銀行力はFEDの圧力に拘束され、主要なアカウントを承認する際に非常に高いしきい値を設定しています。例えば、彼らのAML能力がモーガン・チェイスのようなアルマイト銀行のものと同じレベルにあることを証明するためにそれらを必要とすることによって、または追加の資本保証を提供するために親会社が必要である。

Rippleとサークルの場合、このゲームは2番目のハーフに入りました。 ライセンスを持ち、Fedのメインアカウントを開くことができない場合、彼らはまだ対応する銀行モデルを介して動作することができるようになります、そして「国際銀行」の金ブランドは大幅に削減されます。

結論: 未来は、ゲームを調節するだけでなく、

暗号化された銀行の周りのこの将来のゲームは、明確にライセンスレベルにとどまらないと期待できます。

一方、運河の規制当局の態度は不確実です。 ニューヨーク州金融サービス局(NYDFS)が代表する強力な状態規制当局は、長い暗号化規制において重要な役割を果たしています。 連邦の優先順位の拡大に伴い、運河規制当局が弱まっているかどうかは、新しい法的紛争に上昇する可能性があります。

一方、GENIUS法は力に入ったまま、規制機関が規定する多数の規定が開発され続けています。 資本要件、リスクセグレーション、サイバーセキュリティ基準など、特定のルールは、時間をかけてポリシーの焦点となります。 異なる利害関係者のゲームは、これらの技術規定で行われる可能性があります。

また、市場レベルの変化も同様に注目すべきです。 暗号化機関が銀行アイデンティティを取得しているため、伝統的な金融機関と合併や買収の可能性のある分野の両方のパートナーになることができます。 伝統的な銀行が暗号化機関の買収や暗号化会社が逆に銀行に入ったかどうかによって、技術的なスキルを完成させるかどうかにかかわらず、財務チャートはその結果として再構成される可能性があります。

OCCによるこの批准は、紛争の終端ではなく、新しい出発点ではないと確信しています。 暗号化された金融はシステムに入りましたが、イノベーション、安定性、競争のバランスを見つけることは、米国金融規制が今後数年で答えなければならないという疑問が残っています。